« Le nerf de la guerre, c’est le patrimoine »

Temps de lecture : 11 minutes

Comment expliquer le niveau actuel de déficit et de dette publics en France ?

Lisa Thomas-Darbois : Depuis 2017, on observe deux phénomènes. D’abord, une politique très rapide et agressive de diminution des recettes fiscales, surtout sur les ménages, enclenchée avant même d’évaluer les baisses de dépenses, ce qui a généré un manque à gagner fiscal de 50 à 60 milliards d’euros – et il faut ajouter à cela la politique du « quoi qu’il en coûte » pendant le Covid. Le second point, c’est la tendance à la hausse des dépenses en France, notamment celles de fonctionnement, ce qui peut être problématique pour financer des investissements futurs.

Anne-Laure Delatte : Ce diagnostic est consensuel. Un tiers du déficit est dû à des baisses de recettes fiscales non compensées et les deux autres tiers sont liés à la crise du Covid. En revanche, de mon point de vue, la baisse des recettes n’a pas été destinée qu’aux ménages. Il y a aussi eu une baisse de l’impôt sur les sociétés, qui est passé de 33 à 25 %, une baisse des impôts de production (impôts sur les salaires, foncier d’entreprise, taxe sur la valeur ajoutée, etc.) et les crédits d’impôts. De surcroît, si l’on parle des ménages, il faut surtout parler des hauts patrimoines puisqu’il y a eu la suppression de l’impôt sur la fortune (ISF) en 2018. Le pari de la politique de l’offre était que la baisse des prélèvements obligatoires générerait plus d’activité et donc plus de recettes, mais cela n’a pas eu lieu. On a mis du temps à se remettre du Covid et on a encore le bouclier tarifaire sur l’énergie, qui coûte 15 milliards d’euros – ce qui nous manque pour être dans les clous des critères européens.

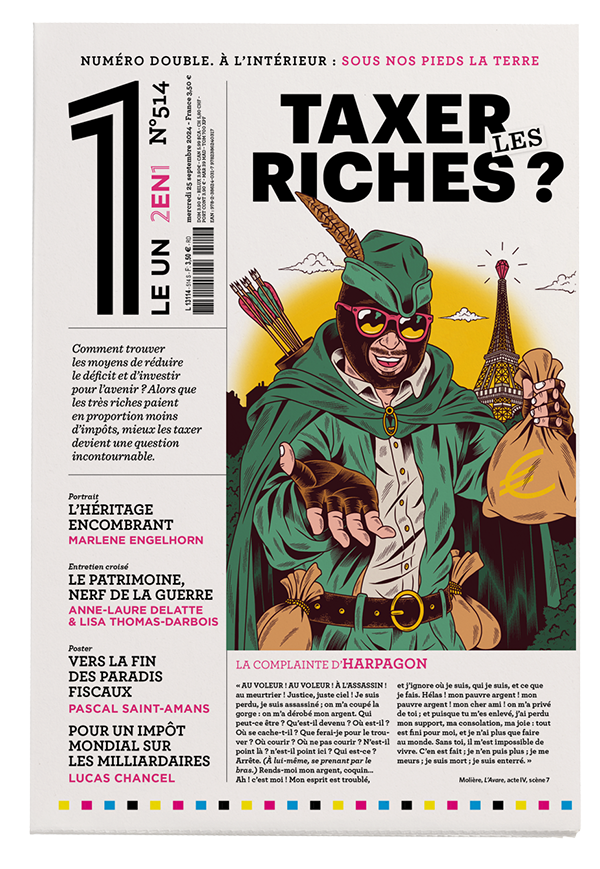

Alors faut-il augmenter les impôts des riches ?

L.T.-D. : Il faut distinguer les ultrariches des riches, et même des personnes aisées. Ces dernières se situent à partir du septième ou du huitième décile en France et cela représente une part significative de la population. Les ultrariches sont dans une autre catégorie. Ce sont des personnes dont les revenus sont essentiellement tirés des dividendes, et, pour elles, il faut raisonner en termes de patrimoine et non de salaires. Pour les salaires, les dernières études de l’OCDE montrent que la France les taxe de manière assez significative, de même qu’elle taxe relativement bien les dividendes du fait de notre niveau général élevé de prélèvements obligatoires. On est ainsi plutôt dans le haut de la moyenne européenne.

A.-L.D. : Il est très important de distinguer le patrimoine du revenu. Sur le revenu, il n’y a pas grand-chose à faire, hormis augmenter un peu le taux des dernières tranches de l’impôt sur le revenu : on pourrait gagner 5 milliards, mais ce serait plus une mesure de pouvoir d’achat pour le reste des Français que pour réduire le déficit. Ce n’est en tout cas pas le nerf de la guerre. Les travaux de Thomas Piketty et Emmanuel Saez ces dernières années ont montré que les inégalités se concentrent sur le patrimoine. Le patrimoine global des 500 plus grandes fortunes en France est passé en dix ans de 400 à 1 200 milliards. Peut-on taxer cela ? La réponse est oui. Si l’on pouvait prélever ne serait-ce que 20 milliards, cela ne changerait rien à leur statut d’ultrariches tout en permettant de financer de la dépense publique, notamment en faveur de l’écologie.

Qui sont ces ultrariches ?

A.-L.D. : L’Institut des politiques publiques a montré en 2003 que l’impôt sur le revenu est progressif en France jusqu’à un certain niveau où, au contraire, il devient régressif. C’est là qu’il faut aller chercher de la justice et de l’efficacité. Cela concerne les 38 000 ménages qui se situent au-delà des 0,1 % les plus riches. La raison pour laquelle ils paient moins d’impôt sur le revenu proportionnellement à leur richesse, c’est qu’ils font en sorte que leurs revenus soient sous-estimés [voir notre conversation avec Lucas Chancel en poster]. Quand on a beaucoup d’argent, on peut s’endetter pour vivre. Gabriel Zucman a proposé que l’ensemble des impôts ne descende jamais en dessous de 2 % du patrimoine – aujourd’hui, on estime être autour de 0,5 % seulement.

Taxer les plus riches offrirait-il un véritable réservoir en vue de combler le déficit français ?

L.T.-D. : Au Royaume-Uni, la Wealth Tax Commission [le groupe d’experts chargé d’examiner la désirabilité et la faisabilité d’un impôt sur la fortune en 2020, à la suite de la crise du Covid] a conclu à l’efficacité, du point de vue économique, d’une politique fiscale centrée sur le patrimoine, si elle est ancrée dans le temps court et jugée crédible. Sinon, on risque des fuites de capitaux. Par ailleurs, l’exit tax, dont le rétablissement est réclamé par le NFP, ne représenterait qu’un gain évalué à 67 millions d’euros ! On est sur des ordres de grandeur qui ne permettent pas d’atteindre les 120 milliards dont on a besoin pour rendre soutenable notre trajectoire budgétaire ou pour financer les investissements nécessaires à la prise en charge du vieillissement, de la transition écologique ou de la défense, entre autres. L’idée que l’on puisse résoudre le problème de la dette dans ce pays en se fondant uniquement sur l’effort des plus aisés n’est pas tenable d’un point de vue quantitatif. On ne fera donc pas l’économie d’une discussion politique et citoyenne sur le sujet.

A.-L.D. : La note du Conseil d’analyse économique (CAE), d’où provient ce chiffre de 120 milliards d’euros, est plus royaliste que le roi puisqu’elle vise un excédent budgétaire de 0,5 % du PIB ! Je retiens, de mon côté, qu’il faudrait en fait dégager 14 milliards d’euros pour réduire le déficit d’au moins 0,5 % du PIB, comme le demande la Commission européenne. Il nous faut ensuite 30 milliards pour l’écologie, selon le rapport Mahfouz-Pisani. Enfin, nous avons besoin – et c’est là que nous ne sommes pas d’accord – de dépenses pour les services publics. Or on peut atteindre ces sommes avec un nouvel impôt sur la fortune (10 à 15 milliards), l’abrogation du prélèvement forfaitaire unique (5 milliards), des impôts révisés sur les successions (9 à 19 milliards d’après une étude du CAE). C’est donc une ambition tout à fait réalisable en se concentrant sur les ressources non taxées, c’est-à-dire sur les ménages à haut patrimoine et sur les entreprises multinationales.

L.T.-D. : Il faut toutefois aussi regarder les dépenses. Pourquoi ont-elles augmenté dans le domaine de la santé, par exemple ? Nous avons plus de médecins par habitant qu’auparavant, et pourtant nous constatons des déserts médicaux et une insuffisance aux urgences… L’efficacité de la dépense publique n’est certes pas le sujet de réflexion le plus sexy, il faut pourtant s’en emparer. Moins de dépenses ne signifie pas nécessairement une baisse de qualité des services publics.

A.-L.D. : Je suis d’accord avec vous, taxer les plus riches n’est pas l’unique solution. Il y a des endroits où l’on peut faire de la dépense publique plus rationnelle. Les rapports s’accumulent par exemple pour montrer que le crédit impôt recherche (CIR) n’est pas efficace : c’est un manque à gagner de 7 milliards d’euros qui bénéficient principalement aux grandes entreprises, sans effet sur l’investissement.

Faut-il recréer un ISF ?

A.-L.D. : Oui, en le réformant. Il faudrait élargir son assiette à tous les biens professionnels, avec une exonération en dessous de 10 millions d’euros pour préserver les PME, avec une première tranche basse, à 0,5 %. Et proposer ensuite, pour les plus hauts patrimoines, une taxe progressive de 1 à 3 % sur tout le patrimoine.

L.T.-D. : Sur l’ISF, il y a une forme de justice fiscale à défendre un ISF climatique, qui viserait à récupérer des recettes auprès des plus riches dont l’empreinte carbone est plus élevée, pour financer la transition écologique. Cependant, de manière générale, je trouve que l’on est allé assez loin dans ce pays en matière de création d’impôts et de taxes. Essayons déjà de corriger l’inefficience du système : par exemple, le fait que l’on puisse être éligible aujourd’hui à un logement social si l’on est propriétaire d’une résidence secondaire ! Je suis favorable à une évaluation systématique des dépenses et à une diminution des impôts de production. La politique d’attractivité fiscale a certes permis, depuis 2017, la création de richesses. Toutefois, affirmer pendant sept ans que vous ne toucherez jamais à la fiscalité pose un problème, car vous vous coupez une jambe en ne laissant plus, comme levier de variation budgétaire, que les dépenses…

A.-L.D. : D’un point de vue macroéconomique, l’effet sur l’emploi de cette attractivité n’a pas été significatif. On se retrouve donc face à un déficit qui conduit certains à demander une baisse des dépenses. Cela améliore notre image à l’étranger, c’est vrai, mais comment la finance-t-on ? Si c’est par des réductions touchant les services publics et l’écologie, ce n’est pas la bonne stratégie. Je vois dans cette demande le produit d’un certain projet social, qui vise à mettre un terme à la collectivisation des ressources : on baisse ainsi les prélèvements, puis on coupe là où ça arrange, en arguant que les services publics, en réalité sous-financés, ne sont plus efficaces. La chercheuse américaine Monica Prasad a théorisé cette politique, qui consiste à « affamer la bête ». Si, au moment où l’on a besoin de budget, on refuse catégoriquement d’augmenter les impôts, cela veut dire que l’on est favorable à des coupes budgétaires. Or, le modèle du Trésor français nous montre que si l’on coupe dans les dépenses, on obtient un effet multiplicateur négatif et un ralentissement de l’activité contre-productif, puisqu’on réduit notre capacité à générer des recettes. À l’inverse, augmenter les impôts peut permettre de réduire le déficit et de faire de la dépense publique qui ait un effet multiplicateur positif.

Est-ce que la France peut augmenter sa fiscalité dans l’environnement européen et international ?

A.-L.D. : De la même façon que l’on a lutté dans le cadre de l’OCDE contre l’évasion fiscale et que l’on a mis en place un impôt minimal sur les multinationales de 15 % [voir notre entretien avec Pascal Saint-Amans en poster], le G20 est en train de poser le principe d’un impôt mondial sur les ultrariches [voir notre conversation avec Lucas Chancel en poster]. C’était un pari et cela a pris ! Comme nous sommes dans un environnement international, il vaut mieux s’inscrire dans une tendance globale plutôt qu’être à rebours. À ce titre, on observe qu’Emmanuel Macron, d’un côté, se réjouit à la tribune du G20 d’un impôt mondial sur les riches et que, de l’autre, il refuse catégoriquement un impôt dans son pays. Il y a un décalage entre ce qui est dit sur la scène internationale et sur la scène nationale.

L.T.-D. : Tout est un sujet de contrat et de modèle social pour notre pays. Il faudrait qu’existe la volonté politique de poser la question de ce que l’on veut absolument conserver et de s’en donner les moyens. Dans les années 1990, quand elle se trouvait dans une situation dramatique, la Suède a fait cet effort de définir ses priorités. Des mesures ont été prises dont certaines, budgétaires, étaient impopulaires, mais cela a été compris car c’était l’aboutissement d’un processus de concertation. Les enjeux sont lourds, du climat, au vieillissement, en passant par la démographie et la défense… La politique fiscale ne peut pas être initiée sans cohérence avec un modèle social. Seulement le calendrier politique actuel implique que l’on n’en aura pas le temps, puisqu’il faut que l’on ait un budget en décembre.

A.-L.D. : Je suis vraiment d’accord avec vous. La politique fiscale est un outil pour atteindre un projet de société. Il me semble qu’une alternative se dessinait dans ce que portaient Lucie Castets et le NFP. C’était un changement s’adossant à un projet social-démocrate : se donner au moins 30 milliards par an pour faire face à la crise climatique et écologique ; préserver par ailleurs les services publics et la protection sociale collectivisés car ils permettent de faire un pas de côté par rapport à une logique de profit… Ce serait aussi mon projet de société. Il était porté par cette union de la gauche… Mais, pour le mettre en œuvre, il aurait fallu des conditions politiques qui n’ont pas été rassemblées.

Est-ce que l’on aura un budget mi-décembre ?

L.T.-D. : Certainement, mais sous quelle forme, je ne sais pas encore. Le président de la République a fait le choix de dissoudre l’Assemblée, puis de ne pas proposer Matignon à la plus large des minorités sorties des législatives. La conséquence, c’est que cela repousse le moment de cette bataille politique cruciale qu’est l’élaboration du budget. Il va donc y avoir, hélas, une confusion entre le débat sur le projet de société et celui sur les outils budgétaires. C’est cacophonique. Je ne vois pas comment pourrait émerger un budget un peu réformateur ou qui viendrait résoudre nos enjeux. On voit bien qu’à ce stade, Michel Barnier lance des ballons d’essai pour identifier qui serait prêt à voter quoi… Par ailleurs, la France est sous la pression des marchés financiers et de la Commission européenne pour trouver 15 milliards. Cela ne va donc pas être un automne budgétaire facile, et il ne sera en tout cas pas dédié à ce à quoi il devrait, c’est-à-dire au déploiement d’une politique gouvernementale.

A.-L.D. : Comme le temps est très court, le Trésor a dû préparer une proposition cet été, et on est a priori sur un budget de continuité avec, à la marge, quelques éléments nouveaux préparés à la hâte. On est loin d’un projet de société ou du déploiement d’une politique publique…

Propos recueillis par CLAIRE ALET & JULIEN BISSON

« Le nerf de la guerre, c’est le patrimoine »

Lisa Thomas-Darbois

Un débat éclairant sur la question de l’imposition et du budget de l’État, alors qu’approchent sa préparation par le nouveau gouvernement et son examen par le Parlement.

[Barèmes]

Robert Solé

« Diriez-vous que vous êtes riche ? Non, probablement. Pauvre, alors ? Pas davantage. Richesse et pauvreté sont des notions très relatives. » Le mot de Robert Solé.

Vers la fin des paradis fiscaux ?

Pascal Saint-Amans

Pascal Saint-Amans, ex-directeur du centre de la fiscalité de l’OCDE, revient sur le travail mené par cette institution pour mettre un terme au paradis fiscaux.